Obliczanie podatku dochodowego od faktury może wydawać się skomplikowane, ale w rzeczywistości jest to proces, który można zrozumieć i wykonać bez zbędnego stresu. W Polsce podatek dochodowy jest naliczany na podstawie przychodu uzyskanego z działalności gospodarczej, a stawki podatkowe różnią się w zależności od wysokości dochodu. Dlatego ważne jest, aby znać odpowiednie stawki oraz zasady, które pozwolą na poprawne obliczenia.

W artykule przedstawimy krok po kroku, jak obliczyć podatek dochodowy od faktury, uwzględniając różne przedziały dochodowe oraz wpływ podatku VAT na te obliczenia. Dzięki naszym wskazówkom, każdy przedsiębiorca i osoba prowadząca działalność gospodarczą będzie mogła z łatwością poradzić sobie z tym zadaniem.

Kluczowe informacje:- Podatek dochodowy w Polsce jest naliczany od dochodu uzyskanego z działalności gospodarczej.

- Stawki podatkowe różnią się w zależności od przedziałów dochodowych.

- W 2025 roku podstawowa stawka podatku dochodowego wynosi 18% dla wyższych dochodów.

- Osoby fizyczne prowadzące działalność gospodarczą również są zobowiązane do obliczania podatku dochodowego.

- Podatek VAT należy odliczyć przed obliczeniem podatku dochodowego od faktury.

Jak obliczyć podatek dochodowy od faktury krok po kroku

Obliczanie podatku dochodowego od faktury może wydawać się skomplikowane, ale z odpowiednią wiedzą można to zrobić bez większych trudności. Kluczowe jest zrozumienie, jakie stawki podatkowe obowiązują w Polsce oraz jak oblicza się podatek na podstawie przychodu z faktur. Dzięki temu unikniesz błędów, które mogą prowadzić do nieprzyjemnych konsekwencji finansowych.

Ważne jest, aby każdy przedsiębiorca znał zasady dotyczące obliczania podatku dochodowego. Stawki podatkowe różnią się w zależności od wysokości dochodu, co oznacza, że każdy przypadek należy rozpatrywać indywidualnie. W dalszej części artykułu przedstawimy kluczowe pojęcia oraz szczegółowe informacje, które pomogą w prawidłowym obliczeniu podatku dochodowego.

Zrozumienie podstawowych pojęć związanych z podatkiem dochodowym

Podatek dochodowy to kwota, którą musisz zapłacić od dochodu uzyskanego z działalności gospodarczej. Dochód to przychód pomniejszony o koszty uzyskania przychodu. Dlatego tak istotne jest, aby dokładnie wiedzieć, jakie wydatki można odliczyć, a jakie nie. Zrozumienie tego pojęcia pomoże w ustaleniu podstawy opodatkowania.

W Polsce stawki podatkowe są zróżnicowane i uzależnione od wysokości dochodu. Każdy przedział dochodowy ma przypisaną określoną stawkę, co sprawia, że obliczanie podatku dochodowego wymaga uwagi i precyzji. Warto również pamiętać, że błędne obliczenia mogą prowadzić do problemów z urzędami skarbowymi.

Jakie stawki podatkowe obowiązują w Polsce dla różnych dochodów

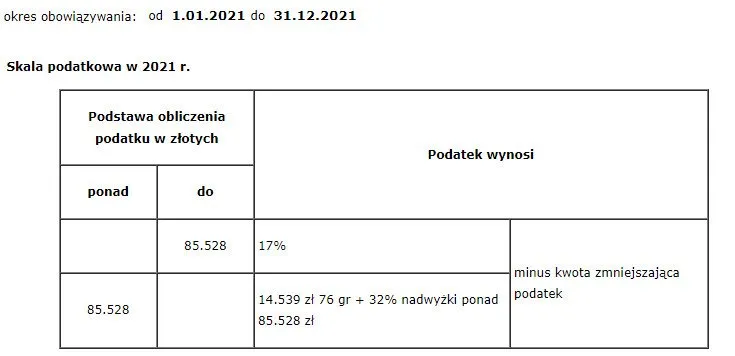

W Polsce obowiązują różne stawki podatkowe, które zależą od wysokości dochodu. Dla osób fizycznych stawki te wynoszą 17% dla dochodów do 120 000 zł oraz 32% dla dochodów powyżej tej kwoty. Warto zwrócić uwagę na te przedziały, ponieważ mają one kluczowe znaczenie przy obliczaniu podatku dochodowego.

Oprócz stawki podstawowej, istnieją również ulgi podatkowe oraz inne odliczenia, które mogą wpłynąć na ostateczną kwotę podatku. Oto tabela przedstawiająca aktualne stawki podatkowe:

| Przedział dochodowy (zł) | Stawka podatkowa (%) |

| do 120 000 | 17 |

| powyżej 120 000 | 32 |

Obliczanie podatku dochodowego: Przykłady dla różnych sytuacji

Przykłady są najlepszym sposobem na zrozumienie, jak obliczyć podatek dochodowy od faktury. W tej części pokażemy, jak wygląda proces obliczeń w praktyce, zarówno dla niskich, jak i średnich dochodów. Dzięki tym przykładom, łatwiej będzie Ci zastosować teorię w rzeczywistych sytuacjach.

Warto zauważyć, że każdy przypadek jest inny, dlatego kluczowe jest, aby znać odpowiednie stawki podatkowe oraz zasady obliczania podatku dochodowego. Zobaczmy więc, jak wygląda obliczanie podatku dla różnych poziomów dochodów.

Przykład obliczenia podatku dochodowego dla niskiego dochodu

Rozważmy przedsiębiorcę, który uzyskał dochód w wysokości 50 000 zł w danym roku. W takim przypadku, podatek dochodowy obliczamy na podstawie stawki 17%, ponieważ dochód mieści się w pierwszym przedziale. Obliczenia wyglądają następująco:

Najpierw obliczamy podatek:

- 50 000 zł x 17% = 8 500 zł

W tym przypadku, przedsiębiorca zapłaci 8 500 zł podatku dochodowego. Jest to prosty przykład, który pokazuje, jak łatwo można obliczyć podatek dochodowy dla niskiego dochodu.

Przykład obliczenia podatku dochodowego dla średniego dochodu

Teraz przyjrzyjmy się sytuacji przedsiębiorcy, który uzyskał dochód w wysokości 150 000 zł. W tym przypadku, dochód przekracza pierwszy próg, więc część dochodu będzie opodatkowana wyższą stawką 32%. Obliczenia będą wyglądały następująco:

Najpierw obliczamy podatek dla pierwszych 120 000 zł:

- 120 000 zł x 17% = 20 400 zł

Następnie obliczamy podatek dla pozostałej kwoty:

- (150 000 zł - 120 000 zł) x 32% = 9 600 zł

Łączny podatek dochodowy wyniesie:

- 20 400 zł + 9 600 zł = 30 000 zł

W ten sposób, przedsiębiorca o średnim dochodzie płaci 30 000 zł podatku dochodowego. Te przykłady ilustrują, jak różne stawki podatkowe wpływają na obliczenia w zależności od wysokości dochodu.

Czytaj więcej: Czy można nauczyć się inwestowania na rynku kryptowalut w 2 tygodnie?

Jak VAT wpływa na obliczanie podatku dochodowego od faktury

Podatek VAT ma istotny wpływ na obliczanie podatku dochodowego od faktury. W Polsce, przedsiębiorcy muszą rozróżniać między podatkiem VAT a podatkiem dochodowym, ponieważ oba te podatki mają różne zasady i stawki. Kluczowe jest, aby zrozumieć, jak odliczenie VAT wpływa na ostateczną wysokość podatku dochodowego, co pozwala uniknąć błędów i nieporozumień w obliczeniach.

Odliczenie VAT przed obliczeniem podatku dochodowego jest istotnym krokiem, który może znacząco wpłynąć na wysokość należnego podatku. Przedsiębiorcy powinni być świadomi, jakie wydatki kwalifikują się do odliczenia VAT oraz jakie są zasady dotyczące tego procesu.

Odliczanie VAT przed obliczeniem podatku dochodowego

Odliczanie VAT polega na pomniejszeniu kwoty podatku dochodowego o wartość VAT, który został zapłacony przy zakupach związanych z działalnością gospodarczą. W praktyce oznacza to, że jeśli przedsiębiorca otrzymuje fakturę, na której jest naliczony VAT, może go odliczyć od swojego podatku dochodowego. To ważny element, który wpływa na zasady obliczania podatku dochodowego.

Przykładowo, jeśli przedsiębiorca kupił materiały za 10 000 zł, a VAT wynosi 23%, to kwota VAT do odliczenia wynosi 2 300 zł. W takim przypadku, jeśli jego dochód wynosi 50 000 zł, to przed obliczeniem podatku dochodowego powinien pomniejszyć ten dochód o kwotę VAT:

- 50 000 zł - 2 300 zł = 47 700 zł (podstawa opodatkowania)

Najczęstsze błędy przy obliczaniu podatku dochodowego i jak ich unikać

Podczas obliczania podatku dochodowego, przedsiębiorcy często popełniają błędy, które mogą prowadzić do nieprzyjemnych konsekwencji finansowych. Kluczowe jest, aby być świadomym tych pułapek i unikać ich, aby zapewnić sobie spokój ducha oraz zgodność z przepisami. Właściwe zrozumienie zasad i dokładne obliczenia są niezbędne dla prawidłowego rozliczenia podatków.

Podczas obliczania podatku dochodowego, przedsiębiorcy często popełniają błędy, które mogą prowadzić do nieprzyjemnych konsekwencji finansowych. Kluczowe jest, aby być świadomym tych pułapek i unikać ich, aby zapewnić sobie spokój ducha oraz zgodność z przepisami. Właściwe zrozumienie zasad i dokładne obliczenia są niezbędne dla prawidłowego rozliczenia podatków.

Typowe błędy obejmują:

- Niewłaściwe klasyfikowanie dochodów i kosztów, co prowadzi do błędnych obliczeń.

- Nieodliczanie VAT, który mógłby pomniejszyć podstawę opodatkowania.

- Brak dokumentacji potwierdzającej wydatki, co może skutkować problemami podczas kontroli skarbowej.

Aby uniknąć tych błędów, warto regularnie aktualizować swoją wiedzę na temat przepisów podatkowych oraz korzystać z usług doradców podatkowych, którzy mogą pomóc w prawidłowym rozliczeniu. Pamiętaj, że dokładność w obliczeniach oraz znajomość przepisów to klucz do sukcesu w prowadzeniu działalności gospodarczej.

Kluczowe zasady obliczania podatku dochodowego i unikanie błędów

Obliczanie podatku dochodowego od faktury wymaga znajomości istotnych zasad, takich jak odliczanie VAT oraz zrozumienie stawki podatkowej. W artykule podkreślono, że przed obliczeniem podatku dochodowego przedsiębiorcy powinni odliczyć VAT od wydatków związanych z działalnością gospodarczą. Przykład pokazujący, jak VAT wpływa na podstawę opodatkowania, ilustruje znaczenie dokładnych obliczeń, które mogą pomóc w obniżeniu należnego podatku.

Ważne jest również, aby unikać typowych błędów, które mogą prowadzić do nieprzyjemnych konsekwencji finansowych. Artykuł wskazuje na błędy takie jak niewłaściwe klasyfikowanie dochodów, nieodliczanie VAT oraz brak dokumentacji potwierdzającej wydatki. Świadomość tych pułapek oraz korzystanie z usług doradców podatkowych może znacząco wpłynąć na prawidłowe rozliczenie podatków i zapewnienie zgodności z przepisami.