Księgowanie faktury VAT marża jest kluczowym elementem dla przedsiębiorców, którzy chcą prawidłowo rozliczać swoje transakcje. W przeciwieństwie do standardowych faktur VAT, w przypadku faktur marża podatek naliczany jest tylko od marży sprzedawcy, a nie od całkowitej wartości sprzedaży. To podejście wymaga zrozumienia specyfiki księgowania oraz znajomości przepisów podatkowych, które różnią się w zależności od branży.

W szczególności w takich sektorach jak handel używanymi samochodami, antykami, dziełami sztuki czy usługami turystycznymi, szczególna uwaga jest konieczna, aby uniknąć kosztownych błędów. Właściwe księgowanie faktur VAT marża pozwala nie tylko na zachowanie zgodności z obowiązującymi przepisami, ale także na optymalizację kosztów związanych z podatkiem VAT. Kluczowe informacje:- Księgowanie VAT marża dotyczy tylko marży sprzedawcy, a nie całkowitej wartości sprzedaży.

- Wymaga uwzględnienia kosztów zakupu oraz naliczonej marży przy obliczaniu podatku VAT.

- Stosowane w branżach takich jak handel używanymi samochodami, antykami, dziełami sztuki i turystyce.

- Właściwe księgowanie jest kluczowe dla zgodności z przepisami podatkowymi.

- Unikanie błędów w księgowaniu może znacząco wpłynąć na koszty przedsiębiorstwa.

Księgowanie faktury VAT marża: krok po kroku dla przedsiębiorców

Księgowanie faktury VAT marża to istotny proces, który wymaga szczególnej uwagi. W przeciwieństwie do standardowych faktur VAT, w tym przypadku podatek naliczany jest tylko od marży sprzedawcy, co oznacza, że przedsiębiorcy muszą dokładnie obliczyć, jakie kwoty należy wziąć pod uwagę. Prawidłowe księgowanie jest kluczowe, aby uniknąć nieprzyjemnych konsekwencji związanych z błędami w rozliczeniach podatkowych.

Warto pamiętać, że w przypadku faktur VAT marża, należy uwzględnić zarówno koszty zakupu, jak i naliczoną marżę. To właśnie na podstawie tej marży obliczany jest należny podatek VAT. Dlatego tak ważne jest, aby przedsiębiorcy mieli jasność co do tego, jak wygląda cały proces księgowania i jakie zasady obowiązują w danej branży.

Jak prawidłowo obliczyć VAT marża i uniknąć błędów

Aby obliczyć VAT marża, przedsiębiorcy powinni zacząć od ustalenia wartości marży. Marża to różnica pomiędzy ceną sprzedaży a kosztem zakupu. Na przykład, jeśli sprzedawca kupił towar za 1000 zł i sprzedał go za 1500 zł, marża wynosi 500 zł. Następnie, aby obliczyć VAT, wystarczy pomnożyć marżę przez obowiązującą stawkę VAT, która najczęściej wynosi 23% w Polsce.

Warto zwrócić uwagę na kilka typowych błędów, które mogą wystąpić podczas obliczeń. Po pierwsze, niektórzy przedsiębiorcy mylą całkowitą wartość sprzedaży z wartością marży, co prowadzi do błędnych obliczeń. Po drugie, ważne jest, aby zawsze uwzględniać wszelkie koszty związane z zakupem, ponieważ mają one kluczowe znaczenie dla obliczeń. Dokładność w księgowaniu faktur VAT marża jest kluczowa, aby uniknąć problemów z urzędami skarbowymi.

Przykłady księgowania faktur VAT marża w różnych branżach

Właściwe księgowanie faktur VAT marża jest kluczowe w różnych sektorach. Przykłady księgowania VAT marża w różnych branżach pomagają zrozumieć, jak stosować przepisy w praktyce. Każda branża ma swoje specyficzne wymagania, które należy uwzględnić podczas księgowania.

Księgowanie faktur VAT marża w handlu używanymi samochodami

W handlu używanymi samochodami, faktura VAT marża jest szczególnie popularna. Gdy dealer kupuje samochód, płaci VAT tylko od marży, a nie od całkowitej wartości pojazdu. Na przykład, jeśli dealer nabywa auto za 20 000 zł i sprzedaje je za 25 000 zł, jego marża wynosi 5 000 zł. Podatek VAT oblicza się na podstawie tej marży, co znacząco zmniejsza obciążenia podatkowe.

Warto również zwrócić uwagę na to, że dealerzy muszą prowadzić dokładną dokumentację, aby udowodnić, że stosują księgowanie faktury VAT marża zgodnie z przepisami. Niezbędne jest trzymanie faktur zakupu oraz sprzedaży, aby w razie kontroli skarbowej mieć pełną przejrzystość finansową.

Księgowanie faktur VAT marża w branży antyków i sztuki

W branży antyków i sztuki, VAT marża w praktyce ma swoje unikalne zasady. Kiedy sprzedawca nabywa dzieła sztuki lub antyki, również płaci VAT tylko od marży. Na przykład, jeśli artysta sprzedaje obraz za 3 000 zł, a jego koszt wytworzenia wynosi 1 500 zł, marża wynosi 1 500 zł. VAT jest obliczany na podstawie tej kwoty, co korzystnie wpływa na zyski sprzedawcy.

W tej branży szczególnie ważne jest, aby zachować dokumentację, która potwierdza pochodzenie dzieł sztuki. Przepisy dotyczące faktury VAT marża wymagają, aby sprzedawcy udowodnili, że są właścicielami sprzedawanych przedmiotów. Odpowiednie dokumenty mogą obejmować certyfikaty autentyczności lub faktury zakupu.

Czytaj więcej: Co dają studia MBA? Poznaj zalety prestiżowych kierunków

Przepisy podatkowe dotyczące faktur VAT marża: co musisz wiedzieć

W kontekście faktura VAT marża jak księgować, kluczowe jest zrozumienie przepisów podatkowych, które regulują ten proces. VAT marża stosowany jest w specyficznych branżach, takich jak handel używanymi samochodami czy antykami. Przepisy te różnią się od standardowych zasad dotyczących VAT, co sprawia, że przedsiębiorcy muszą być świadomi szczególnych wymagań prawnych, aby uniknąć problemów z urzędami skarbowymi.

Jakie są zasady dotyczące dokumentacji i ewidencji VAT marża

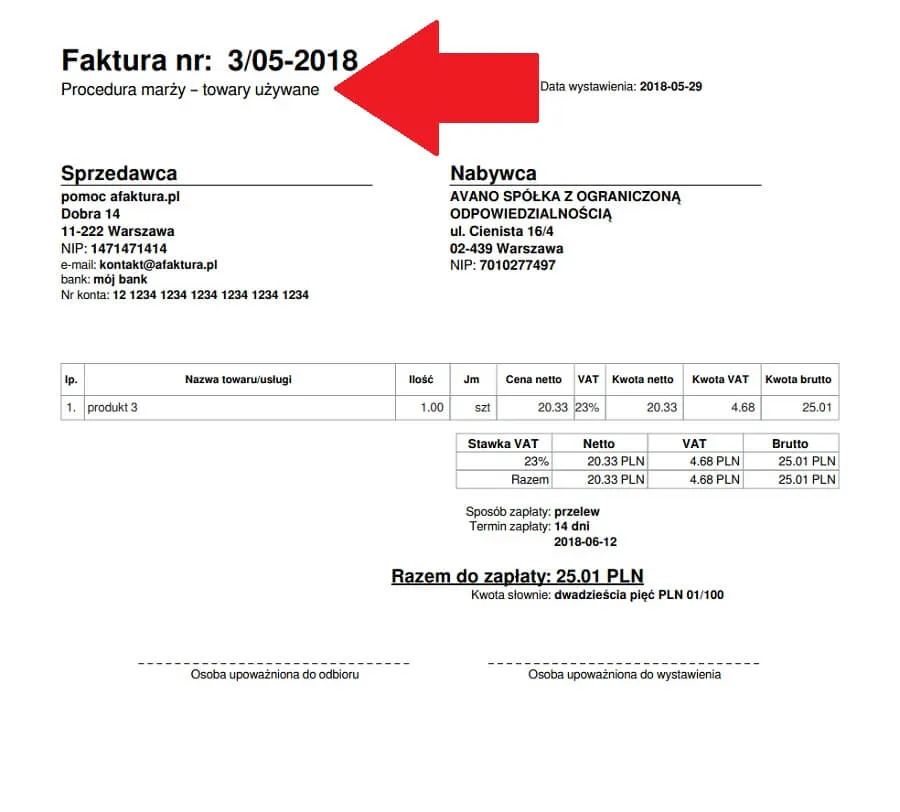

Dokumentacja jest kluczowym elementem przy księgowaniu faktur VAT marża. Przedsiębiorcy muszą przechowywać wszystkie dokumenty związane z zakupem oraz sprzedażą towarów objętych tym systemem. Przepisy dotyczące faktury VAT marża wymagają, aby faktury były wystawiane w sposób przejrzysty, z uwzględnieniem marży oraz kwoty VAT. Każda transakcja powinna być dokładnie udokumentowana, aby w razie kontroli skarbowej móc wykazać zgodność z obowiązującymi przepisami.

Ważne jest także, aby prowadzić ewidencję, która pozwala na łatwe śledzenie wszystkich transakcji. Księgowanie faktury VAT powinno być zgodne z zasadami rachunkowości, a wszelkie dokumenty powinny być przechowywane przez określony czas, najczęściej 5 lat. Niezachowanie odpowiednich zasad dokumentacji może prowadzić do nieprzyjemnych konsekwencji, w tym kar finansowych.

| Rodzaj dokumentu | Opis |

| Faktura zakupu | Dokument potwierdzający nabycie towaru, zawierający informacje o marży. |

| Faktura sprzedaży | Dokument potwierdzający sprzedaż towaru, z wyszczególnieniem marży i VAT. |

| Dowód zapłaty | Potwierdzenie dokonania płatności za zakupione towary. |

Najczęstsze błędy przy księgowaniu faktur VAT marża i ich unikanie

Rozpoznawanie typowych błędów w księgowaniu faktur VAT marża jest kluczowe dla uniknięcia problemów z urzędami skarbowymi. Faktura VAT marża jak księgować wymaga szczególnej uwagi, ponieważ błędy mogą prowadzić do nieprawidłowych rozliczeń podatkowych. Często spotykane pomyłki obejmują niewłaściwe obliczanie marży oraz brak odpowiedniej dokumentacji.

Jakie konsekwencje mogą wyniknąć z błędnego księgowania VAT marża

Błędy w księgowaniu faktur VAT marża mogą prowadzić do poważnych konsekwencji prawnych i finansowych. Przede wszystkim, przedsiębiorcy mogą zostać obciążeni dodatkowymi kosztami w postaci kar finansowych, które mogą być nałożone przez urzędników skarbowych. W przypadku powtarzających się błędów, możliwe są także kontrole skarbowe, które mogą skutkować jeszcze większymi problemami.

Warto również pamiętać, że błędne księgowanie może wpłynąć na reputację firmy. Klienci oraz partnerzy biznesowi mogą stracić zaufanie do przedsiębiorcy, co może prowadzić do utraty kontraktów i klientów. Najczęstsze błędy obejmują:

- Niewłaściwe obliczanie marży i VAT.

- Brak odpowiedniej dokumentacji transakcji.

- Nieprzestrzeganie terminów płatności podatków.

- Nieaktualizacja danych w systemie księgowym.

Dokładność w księgowaniu VAT marża kluczowa dla przedsiębiorców

Dokładność w księgowaniu faktur VAT marża jest niezbędna, aby uniknąć problemów z urzędami skarbowymi. Przepisy dotyczące faktury VAT marża wymagają, aby przedsiębiorcy starannie dokumentowali wszystkie transakcje oraz marże, co jest szczególnie istotne w branżach takich jak handel używanymi samochodami czy antykami. Każda pomyłka w obliczeniach, jak niewłaściwe ustalenie marży lub brak odpowiedniej dokumentacji, może prowadzić do poważnych konsekwencji finansowych, w tym kar nałożonych przez urzędników skarbowych.

W artykule podkreślono, że niewłaściwe księgowanie VAT marża może również negatywnie wpłynąć na reputację firmy, co w dłuższej perspektywie może prowadzić do utraty klientów i kontraktów. Dlatego tak ważne jest, aby przedsiębiorcy byli świadomi typowych błędów, jakie mogą wystąpić w procesie księgowania, oraz aby stosowali się do zasad dokumentacji i ewidencji, co pozwala na zachowanie zgodności z obowiązującymi przepisami.